扶養には「税法上の扶養」と「社会保険上の扶養」がある!

まず、「扶養」には「税法上の扶養」と「社会保険上の扶養」があります。

そして、「税法上の扶養」と「社会保険上の扶養」とは全く制度が違うということを覚えておきましょう。

「税法上の扶養」とは、妻自身が税金を払う基準と夫が受けられる税金の優遇のこと。

「社会保険上の扶養」とは、夫の加入する健康保険の扶養のことになります。

自分が知りたいことは、税金の扶養のことなのか、健康保険の扶養のことなのか、ここを一度整理しておきましょう。

税法上の扶養

「税法上の扶養」には、妻が自身が所得税を払う基準と夫が配偶者控除・配偶者特別控除の税金の優遇を受けることができる基準があります。

妻が所得税を払う基準は?

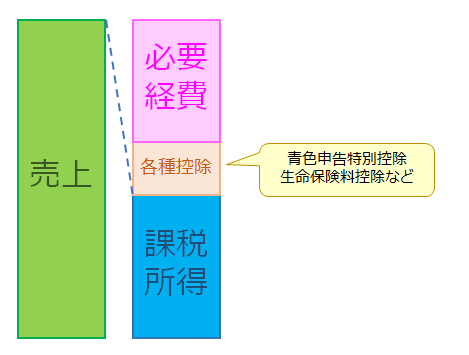

1年間の売上から必要経費を引いて、さらに青色申告特別控除や保険料控除などの所得控除を差し引いた金額が基礎控除の48万円を超えた場合、妻は自分で所得税を払うことになります。 図:個人事業主の課税所得(国税庁ホームページを参考に執筆者作成)

図:個人事業主の課税所得(国税庁ホームページを参考に執筆者作成)

夫の配偶者控除はどうなる?

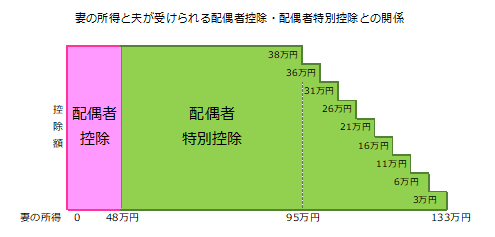

夫の所得が1,000万円以下の場合、妻の所得に応じて夫は配偶者控除・配偶者特別控除を受けることができます。

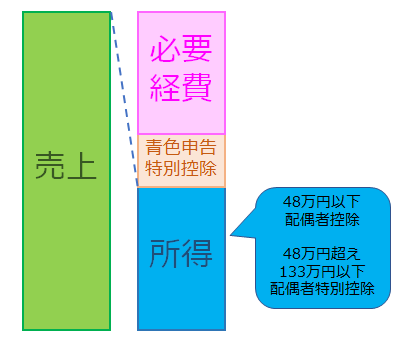

夫が配偶者控除・配偶者特別控除を受けるための妻の所得の計算方法は、

売上ー必要経費ー青色申告特別控除

になります。 図:配偶者控除・配偶者特別控除の基準(国税庁のホームページを参考に執筆者作成)

図:配偶者控除・配偶者特別控除の基準(国税庁のホームページを参考に執筆者作成)

この金額が48万円以下の場合、配偶者控除。

48万円を超え133万円以下の場合、配偶者特別控除を受けることができます。

配偶者特別控除の金額は、妻の所得が95万円までは配偶者控除の金額と同じですが、95万円を超えると段階的に引き下げられます。

図:妻の所得と配偶者控除・配偶者特別控除の関係(国税庁ホームページを参考に執筆者作成)

図:妻の所得と配偶者控除・配偶者特別控除の関係(国税庁ホームページを参考に執筆者作成)

税金の扶養から外れたらどうなるの?

税金の扶養から外れたら、夫の税金と妻の税金はどうなるのでしょう。

ケース1

夫:年収400万円(社会保険料控除:58万円・生命保険料控除:12万円)

妻:売上150万円・必要経費50万円・青色申告特別控除65万円

妻の所得は150万円ー50万円ー65万円=35万円になるので、

夫は配偶者控除38万円を受けることができます。

夫の税金は、所得税:約50,000円、住民税:約120,000円

妻の税金は、所得税:0円、住民税:0円

ケース2

夫:年収400万円(社会保険料控除:58万円・生命保険料控除:12万円)

妻:売上250万円・必要経費50万円・青色申告特別控除65万円

妻の所得は250万円ー50万円ー65万円=135万円になるので、

夫は配偶者控除を受けることができません。

夫の税金は、所得税:約79,000円、住民税:約158,000円

妻の税金は、所得税:約43,500円、住民税:約87,000円

ケース1の夫婦の税金の合計は、約170,000円

ケース2の夫婦の税金の合計は、約367,500円

ケース2の方が、197,500円税金が増えますが、妻のもうけが200万円ですので、世帯全体では収入が増えたことになります。

社会保険の扶養

健康保険の扶養については、夫が加入している健康保険によって異なります。

- 妻が開業届を出した時点で扶養から外れるケース

- 妻の売上で判断するケース

- 妻の売上から必要経費を引いた金額で判断するケース

- 妻の収入に関わらず扶養に入れるケース

このように、夫が加入している健康保険によって判定の基準が異なっています。

協会けんぽの場合

「協会けんぽ」の場合は、売上から必要最低限の経費を引いた金額が130万円を超える見込みになると健康保険の扶養から外れます。

ただし、減価償却費と青色申告特別控除は売上から差し引くことはできません。

また、差し引くことができる必要経費については、売上原価(原材料費や仕入など)と決められています。

筆者が協会けんぽに問い合わせてみたところ、実際の扶養の判定に関しては、確定申告書や帳簿などで確認をするようです。

認められる必要経費にも注意!

健康保険の扶養の判定に関して、売上から必要経費を引いた金額で判定をする健康保険組合の場合、差し引くことができる必要経費にも注意が必要です。

協会けんぽの場合は、必要最低限の経費として売上原価(原材料費・仕入)だけが認められており、租税公課や広告宣伝費などは認められていません。

けれども、健康保険組合によっては、店舗の家賃、水道光熱費、広告宣伝費なども認めているところもあります。

健康保険に確認するポイント

健康保険の扶養については、夫が加入している健康保険によって扶養の基準はさまざまです。

詳しいことは健康保険に確認をしましょう。

その際、確認しておきたいポイントは次の通りです。

- 妻が自営業の場合の扶養から外れる条件を確認

- 売上だけで判定するのか、売上から必要経費を引いた金額で判定するのか

- 認められる必要経費にはどんなものが含まれるか

自分が気付かないうちに健康保険の扶養から外れていた場合、過去にさかのぼって扶養から外れる手続きをしたり、国民健康保険に加入したりすることもあり、手続きが大変になります。

そのようなことがないように健康保険の扶養については、自分のケースはどうなのかについて確認をしておきましょう。

妻が社会保険の扶養から外れたらどうなるの?

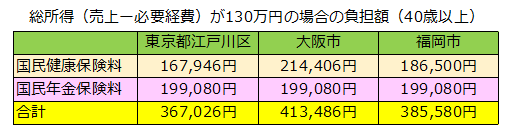

妻が社会保険の扶養から外れたら、妻は自分で国民健康保険に加入します。

さらに、国民年金の第3号被保険者ではなくなりますので、自分で国民年金にも加入することになります。

国民年金保険料は令和5年3月時点で16,590円なので、年間199,080円の負担になります。

国民健康保険料は、総所得金額と各自治体によって異なります。お住いの地域のホームページに計算シートがありますのでそちらで確認するようにしましょう。

図:総所得130万円の場合の社会保険料(各自治体のホームページを参考に執筆者作成)

図:総所得130万円の場合の社会保険料(各自治体のホームページを参考に執筆者作成)

例えば、東京都江戸川区、40歳の女性で、年間の総所得(売上ー必要経費)が130万円の方のケースですと、国民健康保険料167,946円、国民年金保険料199,080円で年間約37万円の負担が増えることになります。

もうけが130万円くらいの方の場合、頑張ってあと40万円くらいの利益が出るように働いたら家計にプラスになります。

まとめ

女性にとって、扶養から外れて働くかどうかの問題はとても大きな悩みです。

夫の収入にあとどのくらいプラスしたら家計が潤うのか。

また、将来必要な子どもの学費や老後資金を貯めるのに扶養内に収めても大丈夫なのか。

お子さまが小さいから今は扶養内で働きたいなどのご家庭の事情もあると思います。

長期的な視野で考えるためにも、一度ライフプランを立てて家族で話し合ってみましょう。

参考:国税庁ホームページ

日本年金機構ホームページ

協会けんぽホームページ

江戸川区ホームページ

大阪市ホームページ

福岡市ホームページ